Средняя стоимость 1 кв. м в Москве увеличилась за год на 19%, в Московской области — на 21%, основной рост пришелся на период льготной ипотеки. Несмотря на провальную весну, девелоперы заключили сопоставимое с прошлогодним количество договоров, но за счет роста цен заработали на 16% больше.

Осенний ажиотаж компенсировал весенний провал

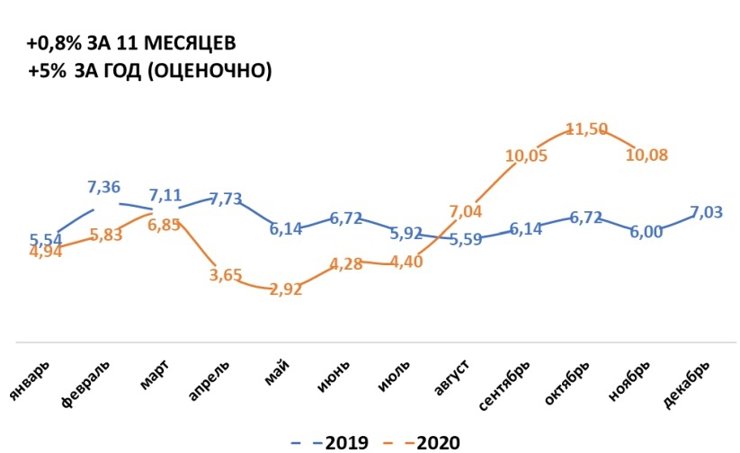

За 11 месяцев 2020 года на первичном рынке Москвы заключено 71,5 тыс. ДДУ — это на 0,8% больше, чем за аналогичный период 2019-го. Причем в старых границах Москвы спрос вырос на 7,3%, в Новой Москве — наоборот, снизился на 13,5%.

Если декабрьский спрос окажется сопоставимым с ноябрьским, то по итогам 2020 года количество сделок в Москве окажется примерно на 5% выше, чем в 2019-м.

Первый всплеск спроса был зафиксирован в марте из-за резкого обесценивания курса рубля после развала сделки ОПЕК+. Спасая сбережения от девальвации, покупатели вкладывали средства в квадратные метры. Но режим самоизоляции, объявленный в конце марта, не позволил рынку выйти в плюс по сравнению с прошлым годом.

Часть сделок марта прошла регистрацию уже в апреле. Поэтому самым провальным месяцем по количеству сделок оказался май, несмотря на начало программы льготного кредитования.

С июня 2020 года активность на первичном рынке начала увеличиваться. 2020-й запомнился новыми рекордами: в сентябре и октябре впервые за всю историю количество сделок в месяц превысило в Москве 10 тыс. Ноябрь прервал цепочку исторических рекордов по количеству сделок: спрос снизился относительно октября, который должен был стать последним месяцем льготной ипотеки. О пролонгации программы объявили всего за несколько недель до 1 ноября, поэтому именно до конца октября был реализован основной спрос 2020 года — дальнейшее снижение активности в ноябре на 12% было логичным.

Динамика сделок на первичном рынке Москвы, тыс.

По данным Аналитического центра Циан

В Московской области за 11 месяцев 2020 года заключено 61,5 тыс. ДДУ — это на 5,9% ниже, чем за аналогичный период 2019-го.

В целом по Московскому региону с января по ноябрь 2020 года прошло 133 тыс. сделок — в годовой динамике спрос незначительно ниже (на 2,4%) относительно аналогичного периода прошлого года (январь–ноябрь). Если декабрьский спрос окажется сопоставимым с ноябрьским, по итогам всего 2020 года количество сделок в регионе окажется таким же, как в прошлом году.

Динамика количества ДДУ с физлицами в 2020 году, Московский регион

Кол-во ДДУ, тыс. (январь–ноябрь) | Динамика за январь–ноябрь | Динамика за год (оценочно)* | |

Москва | 52,4 | 7,3% | 11% |

Новая Москва | 19,1 | –13,5% | –9% |

Московская область | 61,5 | –5,9% | –5% |

Москва + Новая Москва | 71,5 | 0,8% | 5% |

Москва + Новая Москва + Московская обл. | 133,0 | –2,4% | 0,2% |

* При условии, что спрос по итогам декабря будет сопоставим с ноябрьским

По данным Аналитического центра Циан

Доля ипотечных сделок увеличилась за год с 54 до 64%

В 2020-м на первичном рынке недвижимости Московского региона в ипотеку прошло 64% сделок против 54% годом ранее. В старых границах Москвы в 2020 году доля ипотечных сделок составила 59% (в 2019-м — 49%), в Новой Москве — 67% (в 2019-м — 55%), в Московской области — 68% (в 2019-м — 58%).

До апреля 2020 года доля ипотечных сделок была сопоставима с прошлогодними средними значениями — резкий рост был зафиксирован в мае и июне 2020-го (после старта льготной ипотеки). Начиная с июля доля кредитных сделок стала снижаться, поскольку отложенный весенний спрос был реализован.

Динамика доли ипотечных сделок в Московском регионе, 2020 год

По данным Аналитического центра Циан

Средний чек ипотечной сделки на первичном рынке существенно увеличился: наибольший прирост отмечен для Новой Москвы (+19%) и Москвы в старых границах (+15%). При этом средняя площадь приобретенного в ипотеку жилья осталась на прошлогоднем уровне. Таким образом, льготная ипотека не позволила увеличить среднюю площадь покупки из-за роста цен на жилье.

Средний чек ипотечной сделки, млн рублей

| Средний чек ипотечной сделки, 2019 год | Средний чек ипотечной сделки, 2020 год | Разница | Средняя площадь ипотечного лота, кв. м, 2019 год | Средняя площадь ипотечного лота, кв. м, 2020 год |

Москва | 11,28 | 13,03 | 15% | 57,2 | 57,1 |

Новая Москва | 6,19 | 7,34 | 19% | 51,0 | 51,9 |

Московская обл. | 4,40 | 4,94 | 12% | 48,0 | 47,5 |

По данным Аналитического центра Циан

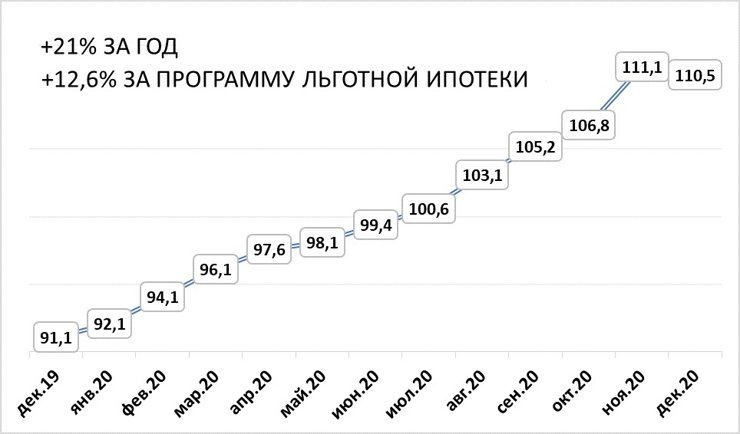

Льготная ипотека придала ускорение ценам на новостройки

2020 год запомнится столичному рынку рекордным ростом цен. Воспользовавшись ажиотажным спросом на фоне льготной ипотеки, застройщики уверенно наращивали стоимость. На первичном рынке Москвы средняя цена 1 кв. м выросла за год на 18,6% (до 229,2 тыс. рублей, в рублевом выражении прирост на каждый кв. м составил 36 тыс.).

В Новой Москве зафиксирован бо́льший годовой прирост (+26,2%) по сравнению с новостройками в старых границах Москвы (+17,4%). В Московской области средняя цена кв. м составляет сегодня 110,5 тыс. рублей (+21,3% за год, +19,4 тыс. в рублевом выражении).

В Москве в старых границах и Новой Москве цены находятся на историческом максимуме. В Московской области наибольшее значение было отмечено в ноябре 2020 года. Помимо льготной ипотеки росту цен способствовали девальвация курса рубля, которая отражается на себестоимости проектов, а также переход все большего количества проектов на продажу через эскроу-счета — финансирование строительства осуществляется на заемные банковские средства, а не на поступления от дольщиков.

Динамика средних цен на первичном рынке Московского региона, тыс. руб. за 1 кв. м

| Средняя цена, декабрь 2019 | Средняя цена, декабрь 2020 | Динамика за год, % | Динамика за год, тыс. руб. за кв. м | |

| Москва | 208,9 | 245,3 | 17,4% | 36,4 |

| Новая Москва | 130,3 | 164,4 | 26,2% | 34,1 |

| Московская обл. | 91,1 | 110,5 | 21,3% | 19,4 |

| Москва + Новая Москва | 193,2 | 229,2 | 18,6% | 36 |

По данным Аналитического центра Циан

Основной рост цен пришелся именно на период действия программы льготного кредитования: с мая по декабрь 2020 года цена выросла на 13,1% в Москве. Для сравнения: за тот же период 2019-го прирост составил 3%. В Московской области за время льготной ипотеки средняя цена увеличилась на 12,6 против 8,7% за тот же период 2019 года. Максимальный прирост цен относительно предыдущего месяца в 2020 году зафиксирован в столице в декабре (+4,6%), в Московской области — в ноябре (+4%).

Динамика роста цен на первичном рынке в 2020 году относительно предыдущего месяца

По данным Аналитического центра Циан

Динамика средних цен на первичном рынке Москвы, тыс. руб. за 1 кв. м

По данным Аналитического центра Циан

Динамика средних цен на первичном рынке Московской области, тыс. руб. за 1 кв. м

По данным Аналитического центра Циан

За три года предложение новостроек снизилось в два раза

По подсчетам Циан, на первичном рынке недвижимости Московского региона в продаже находится 64,1 тыс. квартир и апартаментов. 52% объема приходится на Москву, остальные 48% — на область. За прошедший год (относительно декабря 2019-го) показатель снизился почти на треть (–31%, с 92,7 тыс. лотов). За три года объем предложения упал в два раза (–47%, с 120,2 тыс. лотов).

Сейчас объем предложения новостроек в Московском регионе находится примерно на уровне начала 2015 года (в январе 2015-го количество квартир в Московском регионе равнялось 65 тыс. лотов).

Причины сокращения выбора квартир и апартаментов кроются не только в рекордном спросе, но и в стратегии девелоперов, которые вывели в этом году меньшее количество объектов. Не все корпуса с полученным разрешением на строительство выставлены на продажу — поддерживается искусственный дефицит, который также стимулирует спрос.

Объем предложения на первичном рынке Московского региона

| Декабрь 2017, тыс. лотов | Декабрь 2018, тыс. лотов | Декабрь 2019, тыс. лотов | Декабрь 2020, тыс. лотов | Динамика за год (с 2019) | Динамика за два года (с 2018) | Динамика за три года (с 2017) |

Москва | 50,2 | 44,2 | 39,6 | 30,2 | –24% | –32% | –40% |

Новая Москва | 9,3 | 8,4 | 9,0 | 6,5 | –28% | –22% | –30% |

Московская обл. | 60,7 | 56,6 | 44,1 | 27,4 | –38% | –52% | –55% |

Москва + Новая Москва +МО | 120,2 | 109,2 | 92,7 | 64,1 | –31% | –41% | –47% |

По данным Аналитического центра Циан

На продажу выставляется меньше квадратных метров, чем покупается

В январе–ноябре 2020 года девелоперы вывели в продажу 6,7 млн кв. м квартир и апартаментов в Московском регионе. По сравнению с прошлым годом активность застройщиков снизилась на 10%. Только в старых границах Москвы объем новинок рынка вырос на 20% (с 3,1 до 3,7 млн кв. м). В Новой Москве и Московской области падение составило 35 и 29% соответственно. Большая часть нового жилья поступила в продажу в старых границах Москвы (55%), на Новую Москву приходится 12%, на Московскую область — 33%. Относительно рекордного по объему нового предложения 2018 года девелоперы начали продажи жилья на 34% меньше.

В 2020-м (с января по ноябрь) стартовало 73 новых проекта, что сопоставимо с прошлым годом (74 ЖК). Большая часть из них вышла в старых границах Москвы (55 ЖК).

Начали продаваться 377 новых корпусов — как в стартовавших в 2020 году проектах, так и в вышедших ранее. Это на четверть ниже, чем в 2019-м. Такая динамика свидетельствует о том, что девелоперы выводят в продажу не все корпуса, стараясь придерживать объемы.

Объемы вывода (старта) нового предложения в 2020 году

По данным Аналитического центра Циан

Эксперты отмечают, что количество проданных квадратных метров выше, чем объем вышедшего на рынок жилья. В 2020 году выведено 6,7 млн кв. м квартир и апартаментов, а продано было 6,9 млн кв. м.

Замещение проданного жилья новыми объемами

| Продано, млн кв. м | Суммарная площадь жилья в новых корпусах (январь-ноябрь), млн кв. м | Замещение проданного жилья новым | |

| Москва | 3,14 | 3,7 | 18% |

| Новая Москва | 1,01 | 0,8 | –20% |

| Московская обл. | 2,75 | 2,2 | –20% |

| Московский регион в целом | 6,9 | 6,7 | –3% |

По данным Аналитического центра Циан

Больше денег за то же количество сделок

Несмотря на сопоставимое с прошлым годом количество сделок девелоперы Московского региона смогли обновить абсолютный максимум по объему выручки (благодаря росту цен). За 11 месяцев 2020 года она составила 1,13 трлн рублей. Это на 16% выше, чем за аналогичный период 2019-го.

Более того, выручка за неполный 2020 год уже превысила выручку девелоперов за весь 2019-й (1,08 трлн рублей). 64% выручки сгенерировано за счет продаж в старых границах Москвы, еще 12% — в Новой Москве, 24% — за счет реализации жилья в Подмосковье.

Топ-15 девелоперов Московского региона с наибольшей выручкой в 2020 году

Место | Девелопер | Объем выручки за 11 месяцев (январь–ноябрь), млрд руб. |

1 | 150,1 | |

2 | 78,7 | |

3 | 53,8 | |

4 | 46,6 | |

5 | 31,3 | |

6 | 28,3 | |

7 | 24,4 | |

8 | 22,9 | |

9 | 22,2 | |

10 | 21,8 | |

11 | 21,5 | |

12 | 21,2 | |

13 | 20,7 | |

14 | 20,4 | |

15 | 17,4 |

По данным Аналитического центра Циан

Самые продаваемые новостройки Московского региона

Циан составил рейтинг проектов с наибольшим количеством сделок за 11 месяцев 2020 года на первичном рынке Московского региона: хотя бы одна сделка прошла в 470 новостройках. На десятку самых востребованных проектов приходится 15% всего количества зарегистрированных ДДУ. Ежемесячно в среднем в них реализовывалось от 140 до 246 лотов.

Тройка лидеров выглядит так: ЖК «Саларьево парк» (Новая Москва), «Скандинавия» (Новая Москва) и «Государев дом» (Московская область). Единственный проект в старых границах Москвы, вошедший в рейтинг, — «Огни» + «Событие». Все остальные проекты территориально относятся к Новой Москве, Подмосковью и расположены за МКАД.

Топ-10 самых продаваемых объектов Московского региона за 11 месяцев 2020 года

Проект | Среднее кол-во сделок в месяц | Доля рынка | Средний чек сделки, млн руб. | Локация |

246 | 2,0% | 7,5 | Новая Москва | |

201 | 1,7% | 8,5 | Новая Москва | |

186 | 1,5% | 3,9 | Московская обл. | |

172 | 1,4% | 4,6 | Московская обл. | |

170 | 1,4% | 7,5 | Новая Москва | |

163 | 1,3% | 15,6 | Москва | |

159 | 1,3% | 4,2 | Московская обл. | |

158 | 1,3% | 4,0 | Московская обл. | |

158 | 1,3% | 5,8 | Московская обл. | |

141 | 1,2% | 5,9 | Новая Москва |

По данным Аналитического центра Циан

Алексей Попов,руководитель Аналитического центра Циан

2020-й запомнился высокой волатильностью спроса, которую можно было наблюдать разве что в конце 2014 — начале 2015 года на фоне девальвации рубля и повышения ключевой ставки. Концентрация спроса на относительно небольшом временном отрезке объясняется отложенным весенним спросом, а также изначальными ограничениями по срокам действия субсидии. Выиграть от льготной ипотеки удалось тем покупателям, которые совершили сделки в первые недели после запуска программы, поскольку девелоперы фактически перенесли в цену 1 кв. м всю государственную субсидию.

В 2021 году мы ожидаем замедления роста стоимости без новых рекордов по спросу. Пролонгация программы субсидирования уже снизила градус напряжения и привела к перераспределению спроса на большем временном отрезке — до середины следующего года.

Примечание: В расчетах Аналитического центра Циан учитываются зарегистрированные ДДУ с квартирами и апартаментами. Покупатели — физлица, заключившие розничные сделки (не более пяти жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые учитываются в официальной статистике от Росреестра. При участии в проекте нескольких компаний вся выручка по проекту относится к одному из девелоперов.

Фото в начале статьи: ЖК «Саларьево парк»/cian.ru